拆分仓位重新组成新的策略的技术方法或许真的很难,很多人会为了变换策略仓位而变换,完全忘了初衷,但更难的是,我何时该退出,不再沉溺在己经没有吸引力的市场中,这才是许多交易者所要学习的地方。

期权交易员不同于其它的交易员,除了交易技能外,还需要具备期权知识了解的技能。虽然我在过去讲课时,常常都在讲关于”一般交易”的范畴居多,偶尔顶多涉及一些波动率的做法及简单策略,但对于期权仓位拆分的连续性思维及期权特有的交易特色似乎说的太少,让人忘了这些组合功能是将期权交易发挥的淋漓尽致特别所在。所以有些人会有”我为什么要做期权?”的想法之时,期权组合非线性功能这绝最大的原因之一,而这方面的交易空间,绝大多数人都没有发挥出来。

交易是收盘后才开始的

我常说,交易是收盘后才开始,因为这种拆分仓位连续性的思维交易方法,更需要在盘后更多想象及练习,才可以在盘中期权的交易上发挥到极致,甚至做得更有特色。

除此之外,人性的因素。人们通常对于止损及止盈在交易或执行上有不少的障碍,交易者采用调整仓位方式时,大多数是心情轻松及没有心理障碍的,所以绝大多数的交易者更喜欢使用这样的方式而面对多变的行情。但用这样的方式交易,除了对行情有想法外,还要对期权有更多知识上的了解,交易上才能做好,不会犯下连自己都不知道的错误。

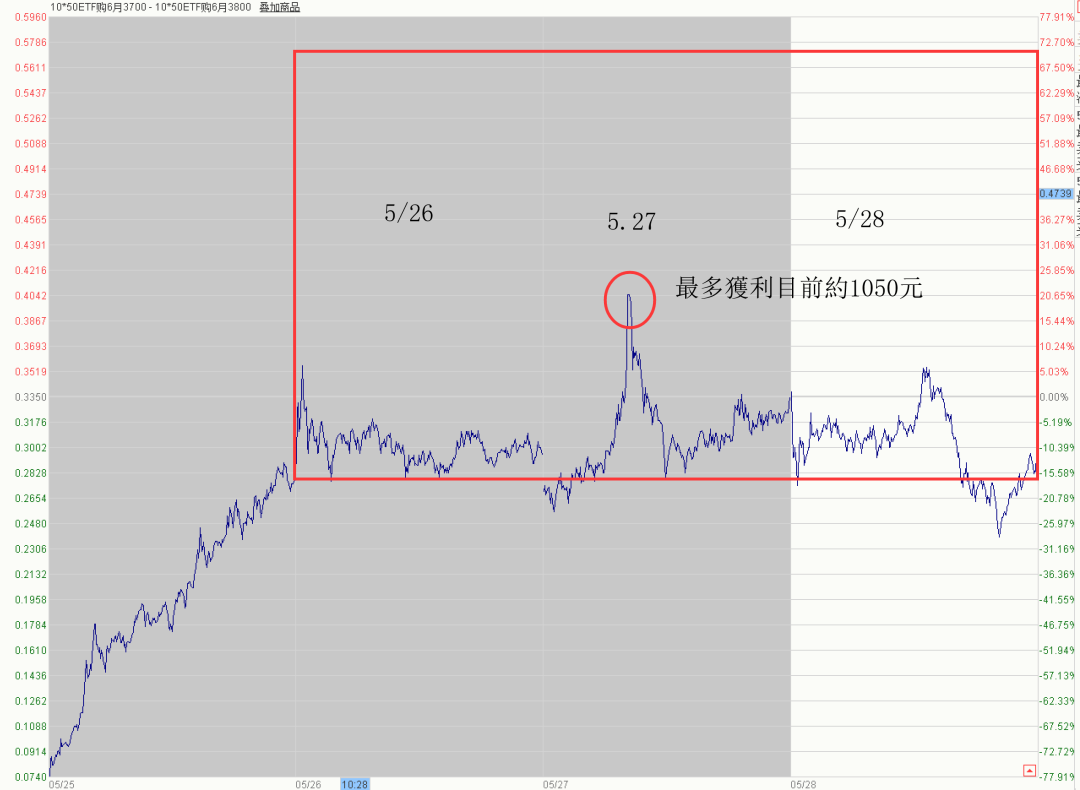

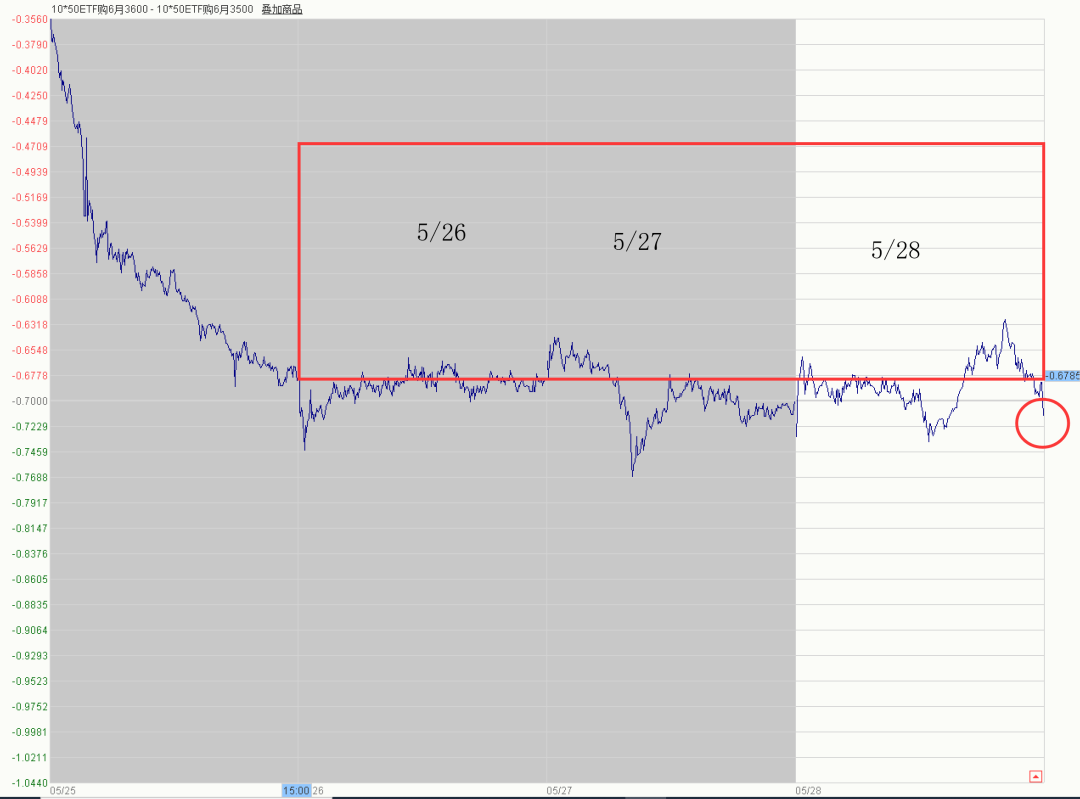

我们用2021年5月25日(图一)大涨的那天之后的走势做一个例子,一个期权交易员可能会做什么样的发挥。

图一:2021年3月16日至5月28日上证50ETF走势日线图

例子开始吧

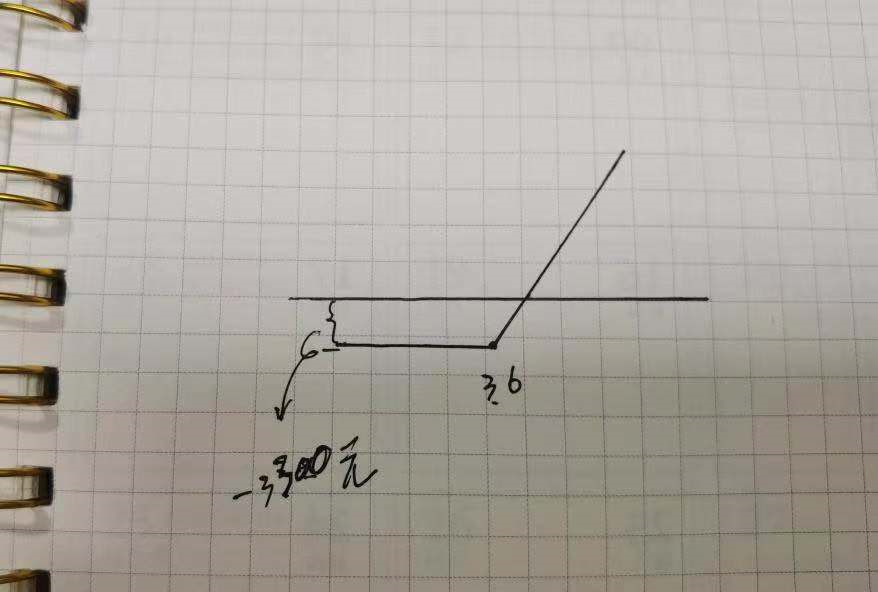

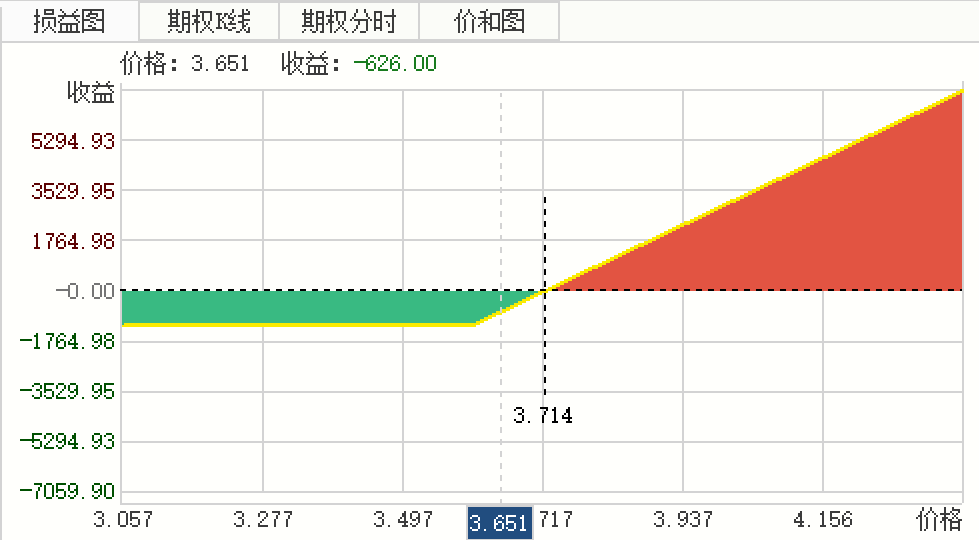

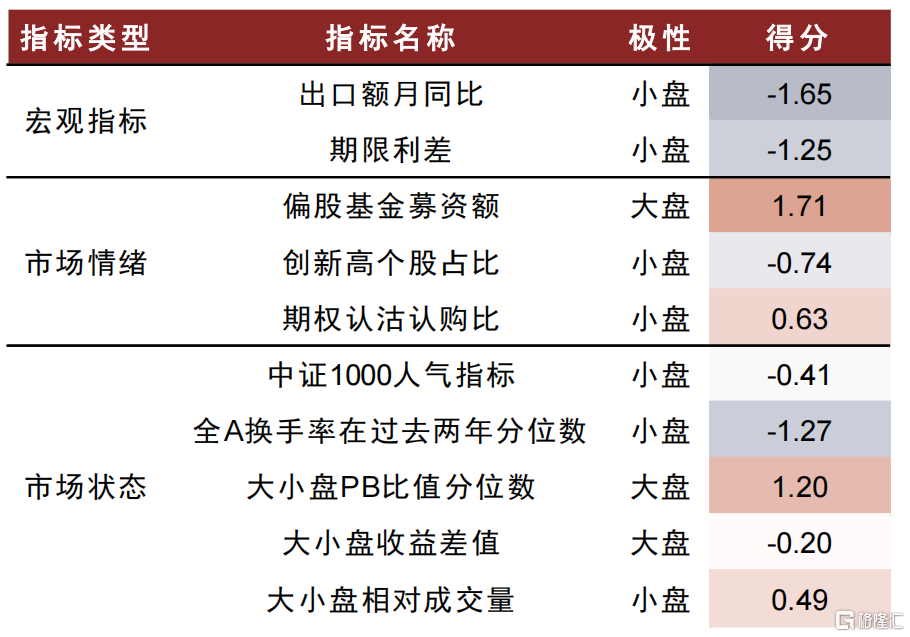

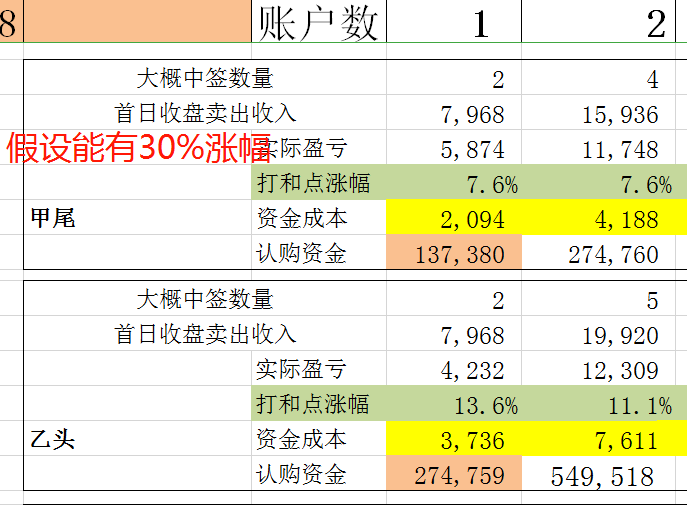

假设我们在2021年5月25日开盘之初,上证50ETF3.493元时,买6月份合约,行权价3.6元认购,价格0.0330元/股,到2月25日收盘时,上证50ETF价格为3.635元,当时上证50ETF期权的价格如下:

上证50ETF价格为3.635元

认购价格 行权价 认沽价格

0.1716 3.500 0.0258

0.1033 3.600 0.0546

0.0587 3.700 0.1118

当时咱们以0.0330的价格买入10张,总计花了3300元,6月行权价3.6元的认购,现在价格0.1033元,己获利7030元 。[(1033-330)*10=7030]

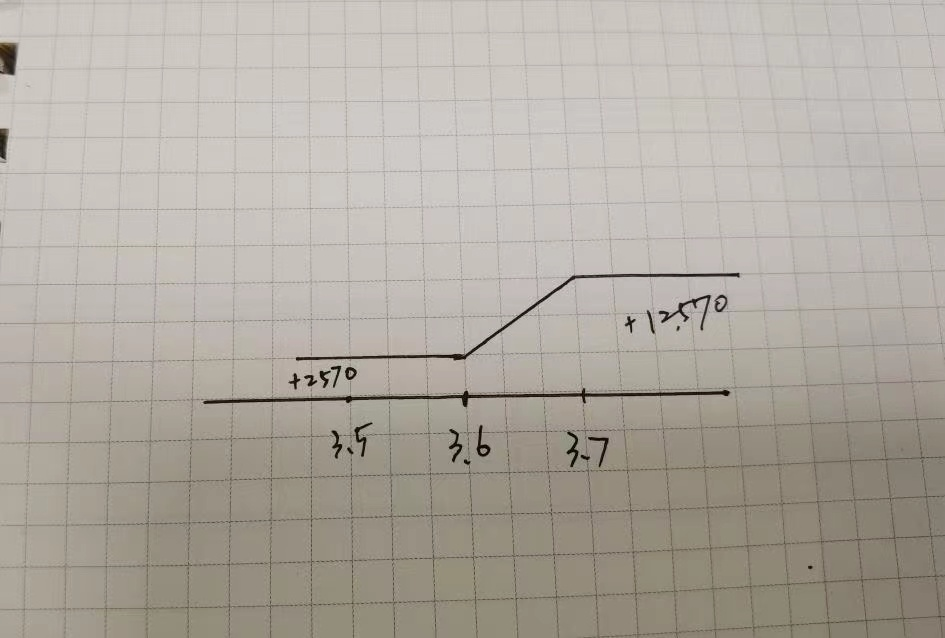

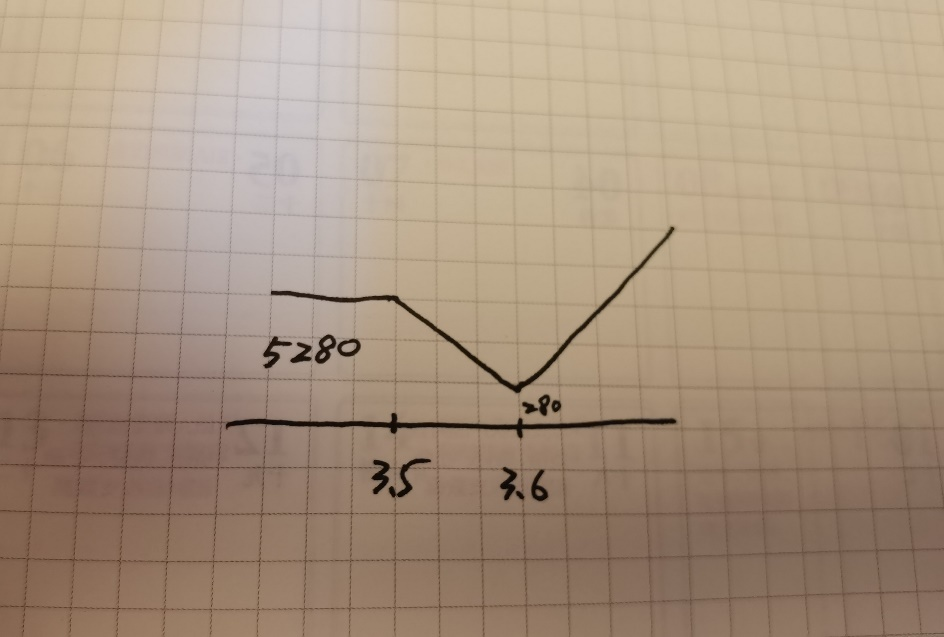

图一:买入行权价3.6认赚购之到期损益图

图二:2021年5月28日当日收盘买入认购之到期损益图

当你持仓获利(或损失)后,接下来有几种方法是交易员常用的转换仓位方式。但由于对未来行情的预判不同,使用的方式及未来获利结果也不一样,端视交易员自己的逻辑或偏好而定。

在原先买入行权价3.6认购仓位仍在的前提下:

(1)以0.0587元卖6月23日到期,行权价3.7的认购期权10张(卖出虚值认购变成牛市垂差)。

结果是加上原先买入行权价3.6认购的仓位而变成3.6/3.7的牛市垂差,虽然依然看多,但己经变成有限看多,获利有限。

过去在讨论的时候,许多人觉得这个变换策略太容易让人误解,且常常误导交易员的思路。让交易者感觉在获利之后,立即卖出一个虚值认购会有获利了结或保持战果的意味。也因为策各简单易懂也受许多初学者的观迎,但该策略实际上是用了1033元去换取了587元获利,虽说概率上不一定不利,但交易者一定要用:”若我是空手,行情涨了一段了,我愿在此时此刻建立一个牛市垂差”来思考,千万别因为仅仅因为用先前获利而觉得免费故继续交易,这样的心理状况还不如全部出场再建立新仓来得好。

图三:原仓位5月25日收盘仓位转换成垂差之到期损益图

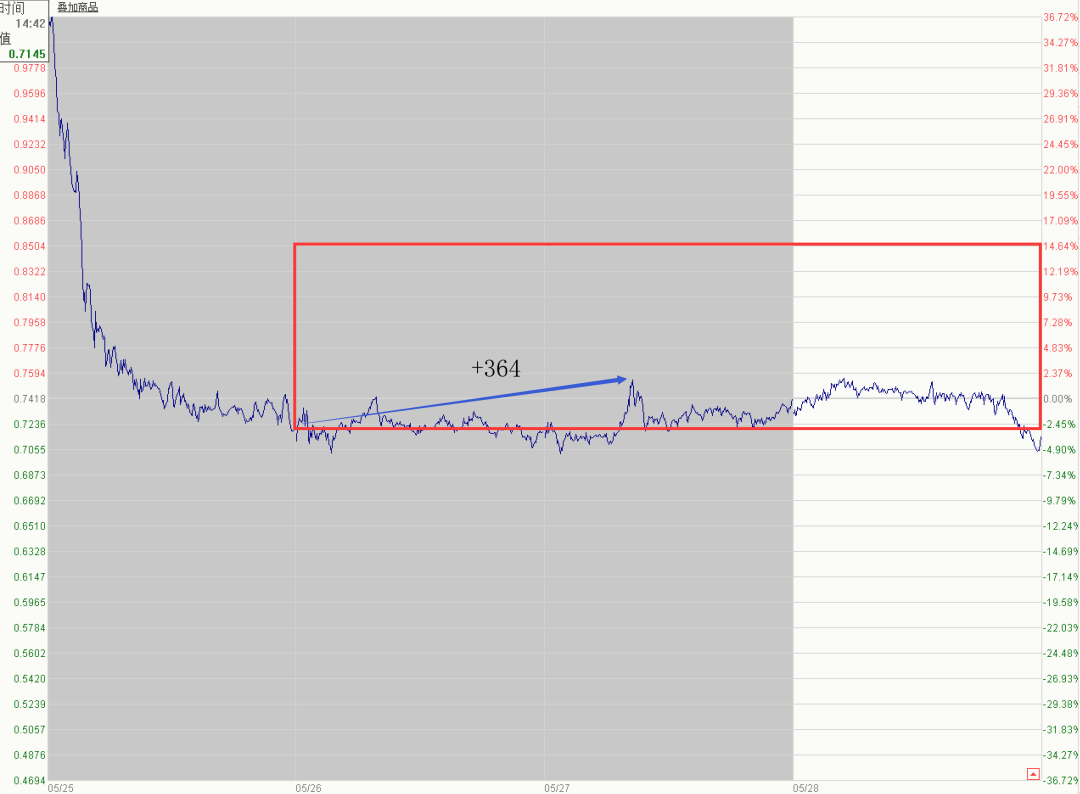

至于原先买入10张行权价3.7认购,若5月25日收盘后转换成垂差后,接下来三天其损益变化走势则如下图四所示,大家可观察其利润的变化情况。

图四:3.7/3.8牛市垂差日内走势图

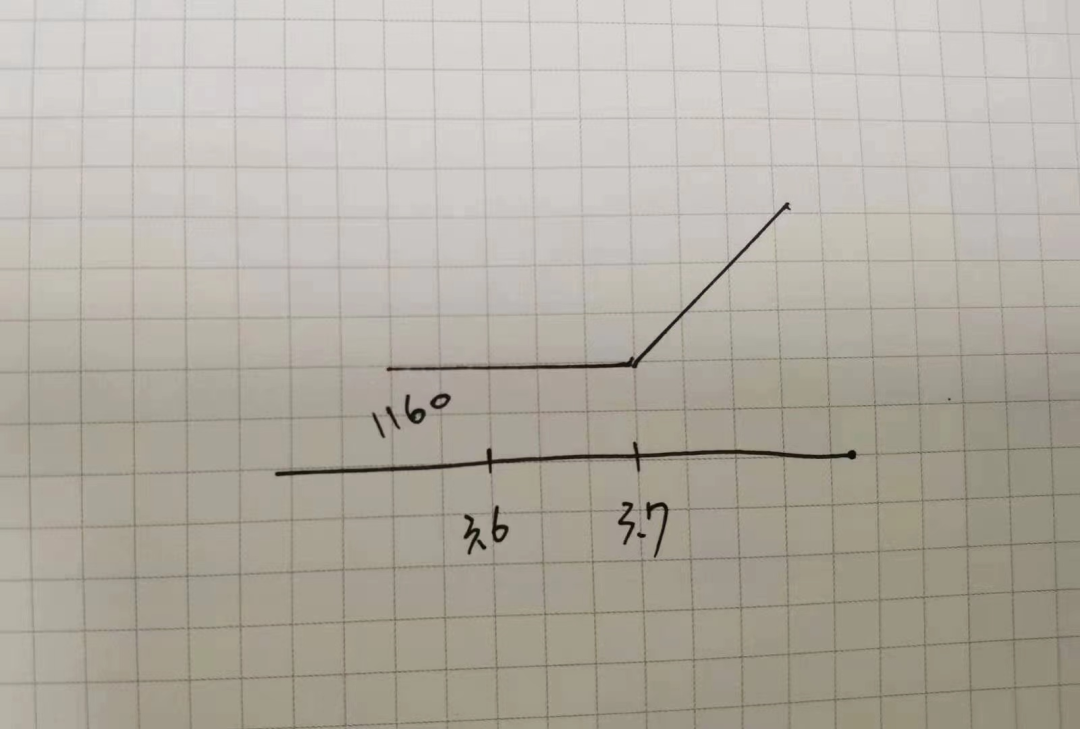

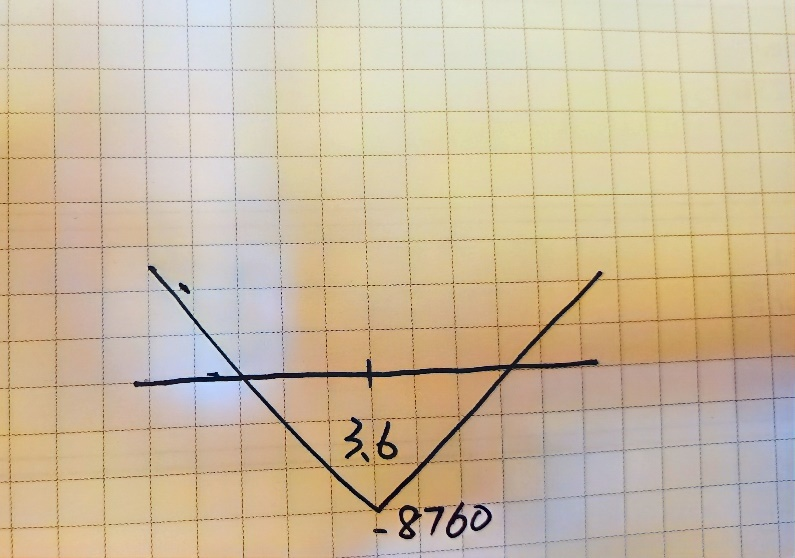

(2)以0.1033卖出6月到期权价3.6的认购10张,同时以0.0587买入6月到期行权价3.7的认购10张,即做了一个卖出3.6/3.7的认购垂差之后,将仓位变成买入6月行权价3.7的认购。(卖出熊市垂差变成买入认购)

这个做法跟获利了结原先的仓位再买入认购,将仓位换成了一个更虚值的买入认购,用赚来的钱来持续看多,因为对于行情看法依旧没变,故希望用较低的成本达到最大的效能,亦为市场上常用的方法之一。

在这转换仓位过程中,卖出了一个熊市垂差,是一个做空的动作,由于做空力道不大,使大多数的人没有做空的感觉,反而是将原先换成一个更虚值的买入认购,心理上似乎是更做多了,但这仅是一个保持战果,但又能持续看多看大涨的做法。在做此仓位拆分转换时,请先思考是否想在这时候买入认购期权,这做法是否符合个人的判断。

图五:原仓位转换成6月份行权价3.7认购到期损益图

但若以5月25日收盘后转换成买入行权价3.7的认购期权10张,在5月27日盘中最多可赚3890元的获利(见下图六),不过由于5/28行情回档,收盘后反而没有什么收获了。所以持有该仓位时,若盘中有较大利润时,再度转换仓位或出场了结获利或许是不错的决定。

图六:6月合约行权价3.7元的日内走势图

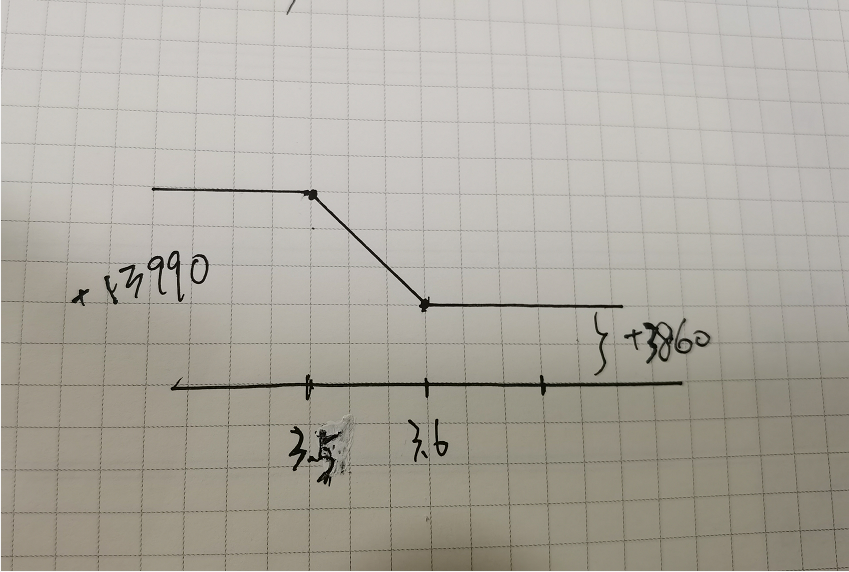

(3)以0.1716元卖出6月份行权价3.5元的认购10张,仓位变成认购3.5/3.6的熊市价差。交易员所判断的行情是未来重回原先的整理区域,由于是熊市垂差,行情看错则损失也是有限的。

图七:原仓位转换成6月份行权价3..5/3.6熊市垂差到期损益图

由于接下来的走势仍属强势震荡,并未跌回至先前的价格区间,故仍然大多处于亏损状况,不过盘中的损失或收益数字都不大。

图八:6月合约,行权价3.5/3.6熊市垂差的日内走势图

(4)以0.0587元卖出6月份行权价3.7元的认购20张,仓位则变成是3.6/3.7元的认购比例式价差。

由一个做多IV的仓位变成做空IV的仓位,交易员可能是由于行情短期涨了太多己经停滞,判断IV有回档的可能,亦可能是判断虚值的IV太高而交易者又觉得行情近期上涨空间不大,未来觉得3.7元是一个可能压力较大的位置。

图九:原仓位转换成6月份行权价3.6/3.7(1:2)比例式差到期损益图

虽然到期损益图看起来似乎获利的空间不小,但由于该仓位是卖出波动率且建立仓位初期的Delta偏空,连续3天几乎在在亏钱的状态。图十中,日内走势是由行权价3.6权利金减去行权价3.7权利金*2的走势,故走势往上表示比例式价差为获利,走势往下表示比例式价差为亏损状态,故5月25日后改变为比例式价差后,因为IV依旧向上,加上行情并未明显下跌,盘中最大损失居然来到2400元。不过未来只要行情不要大涨,能结算至3.7元附近,则有机会得到最好的利润。

图十:6月合约行权价3.6/3.7比例式价差(1:2)的日内走势图

(5)以0.1716元卖出5张6月份行权价3.5元的认购,其结果是换成3.5/3.6的逆比例式价差(1:2),投资者希望行情持续发生波动,但最好是往上的持续上涨,如此获利空间仍然很大。

图十一:原仓位转换成6月份行权价3.5/3.6(1:2)认购逆比例式差到期损益图

5月25日之后波动率持续向上,有利认购逆比例式价差走势,在5月27日盘中大涨时,获利2308元,未来若行情持续向上,该仓位仍然有利。

图十二: 6月合约行权价3.5/3.6逆比例式价差(1:2)的日内走势图

(6)以0.0546元买入10张6月行权价3.6元认沽期权,结果成为一个买入行权价的3.6元跨式仓位。虽然到期仍有可能亏损,但最大损失仅有到期结算在3.60元时才会有初买入的0.0330元/股与0.0546元/股均归零的情况,但若行情能在未来20多个交易日有个2%以上的单方向走势,均有机会可获利了结。

图十三:原仓位转换成6月份行权价3.6的跨式买入

虽然在5月25日之后情行情波动仍不小,但没有跑出大涨大跌的走势,但IV上升,使买入跨式部位在这几天盘中仍有不错的机会可以获利了结。

图十四: 6月合约行权价3.6买入跨式的日内走势图

(7)我们也可以卖出6月份合约,行权价3.6的合成期货7张,让仓位转变成一个比率跨式仓位,希望任何方向移动均能获利,但更希望行情能往下波动。

图十五:原仓位转换成6月份行权价3.6的比例式跨式买入

虽然在5月25日转换成比例式跨式仓位后其获利并不丰厚,但主要该仓位倾向上证50ETF能快速离开3.6元附近,当然建立此仓位的想法中,期待行情大跌的的成分是比较多的,故盘中未能有较亮眼的表现。

图十六: 6月合约行权价3.6买入比例式跨式的日内走势图

其实仍有很多仓位拆分的方式及策略,如变成蝶式、寛跨式、买入认沽、甚至变成线性的合成期货,在此不一一说明,所有的策略,端视交易者利用优势来决定自己未来仓位,在未来有机会可再一一说明。

最后

其实能够改变仓位结果的方式是非常非常多的,在此仅列了一些简单的方式。所有的部位的拆分与选择,都取决于交易员的习惯与他们对市场的看法,然后将我们原先的仓位更加的优化在概率上更有优势,使未来可能的获利更大或使损失最小。

其实大多的结果是与平仓后再进场类似的,只是连续的做法,在交易的过程中对许多人来说心理压力没那么大,甚至是舒服的,且动作也比平仓后再进场方便得多,有时可能一笔单即可改变原先持有仓位的属性。但有许多人为了迎合原先仓位反而使思绪无法连贯甚至引起更大的连续性损失,这些都是在分拆重组新仓位要更加留意的事。

我们在使用拆分及转换策略时,每日一定要在复盘时或盘前想清楚,连惯性的思维一定要有,切不要有突发奇想的突然行事,使交易的节奏被自己打乱。更重要的是,当风险报酬比己不再吸引人,或仓位己没有引吸力或方向完全错误时,何时该退出整个策略,是这种交易方式最重要的部份了,交易过程中一定要不断的提醒自己。

徐华康,历任台湾大众证券、金鼎证券、元大期货副总经理,宝来期货投资长、金鼎期货总经理,大陆银河策略总监,方正证券董事。前台湾期货交易员协会主席,荣获2005年金彝奖,是台湾近20年来最佳衍生品交易员之一。出版《财富自由之路——ETF定投的七堂进阶课》、《交易与马的屁股》、《关键价位——股票与期货的进出场时机》、参与创作《操作的艺术——13位赢家的投资心法实录》、《期权基本款——人人可用的期权专业知识和操作手法》、《我当交易员的日子》

———END———

限 时 特 惠: 本站每日持续更新海量各大内部创业教程,一年会员只需98元,全站资源免费下载 点击查看详情

站 长 微 信: wxii2p22